Chưa có sản phẩm trong giỏ hàng.

Chuyên đề đặc biệt, Tin Tức

Chuyên đề đặc biệt ngành Thép Trung Quốc ngày 10/10/2024 : Thép Trung Quốc liệu đã hết khó khăn?

Chuyên đề đặc biệt vào mỗi tháng được Thép Trung Tín Kim chọn lọc để gửi đến bạn đọc và khách hàng. Hy vọng sẽ mang đến cho quý Khách hàng và bạn đọc có những góc nhìn mới . Qua đó giúp ích cho các khách hàng và đối tác có thể đưa ra các kế hoạch , các định hướng kinh doanh trong thời gian tới. Thép Trung Tín Kim luôn hy vọng sẽ là một trợ lý đắc lực cho sự phát triển công việc kinh doanh của khách hàng trong thời gian tới. Chuyên đề mà thép Trung Tín Kim lựa chọn đó là: Liệu Thép Trung Quốc đã thực sự thoát khỏi khó khăn???

Kỳ vọng vĩ mô được cải thiện và thực tế ngành yếu kém tiếp tục giằng co

I. Vĩ mô: Kỳ vọng hạ cánh mềm của nền kinh tế Mỹ tăng lên, chính sách trong nước tăng cường thúc đẩy phát triển kinh tế.

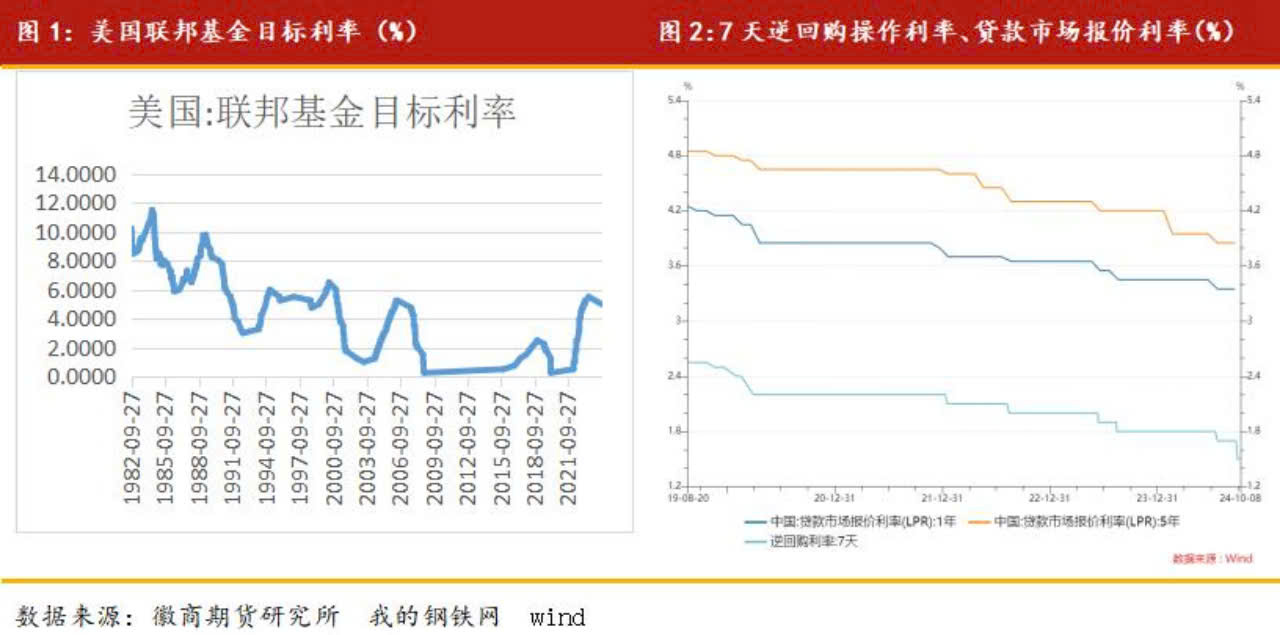

Nhìn từ thị trường nước ngoài, với việc Cục Dự trữ Liên bang Mỹ hạ lãi suất điều hành quỹ liên bang xuống 50 điểm cơ bản, xuống phạm vi 4,75% -5%, đánh dấu lần cắt giảm lãi suất đầu tiên kể từ tháng 3 năm 2020, việc Fed bắt đầu chu kỳ cắt giảm lãi suất sẽ dẫn dắt nhiều ngân hàng trung ương trên thế giới đi theo, do đó kích thích nền kinh tế trên phạm vi toàn cầu, thúc đẩy các hoạt động kinh tế toàn cầu, đặc biệt là thị trường sản xuất và hàng hóa. Nó cũng giúp Trung Quốc mở rộng không gian chính sách tiền tệ và chính sách tài khóa, thúc đẩy nền kinh tế trong nước tiếp tục phát triển tốt. Dữ liệu PMI ngành dịch vụ và việc làm của ISM Hoa Kỳ được công bố trong kỳ nghỉ lễ Quốc khánh tháng 9 cho thấy sự mạnh mẽ, xua tan đáng kể lo ngại của thị trường về suy thoái kinh tế của Hoa Kỳ, củng cố triển vọng hạ cánh mềm của nền kinh tế Hoa Kỳ.

Trong nước, cuộc họp báo của Văn phòng Thông tin Quốc vụ viện ngày 24/9 đã đưa ra chính sách nới lỏng tiền tệ mạnh mẽ. Nội dung chính bao gồm: 1) Hạ tỷ lệ dự trữ bắt buộc 0,5 điểm phần trăm. 2) Giảm lãi suất chính sách của ngân hàng trung ương, lãi suất hoạt động mua lại đảo ngược 7 ngày giảm 0,2 điểm phần trăm, từ 1,7% hiện tại xuống 1,5%. 3) Giảm lãi suất cho vay mua nhà hiện tại và thống nhất tỷ lệ trả trước tối thiểu cho vay mua nhà. 4) Tạo điều kiện thuận lợi cho việc hoán đổi lẫn nhau giữa các công ty chứng khoán, quỹ, bảo hiểm và tái cấp vốn đặc biệt cho việc mua lại và tăng nắm giữ cổ phiếu. Có thể thấy từ các chính sách trên, thái độ chính sách tích cực và vượt kỳ vọng, ví dụ như trong nước sẽ có lần hạ tỷ lệ dự trữ bắt buộc thứ ba, mức giảm lãi suất lên tới 20 điểm cơ bản thay vì 10 điểm cơ bản trước đây, đặc biệt là việc tạo ra các công cụ chính sách cấu trúc hỗ trợ thị trường vốn đã cải thiện đáng kể tình hình thanh khoản của thị trường chứng khoán.

Mặc dù chính sách tiền tệ trong nước đã mở ra không gian, nhưng việc thúc đẩy nhu cầu và lạm phát cần chính sách tài khóa tăng cường hơn nữa. Với việc Fed bắt đầu cắt giảm lãi suất và đồng Nhân dân tệ tăng giá, không gian chính sách tài khóa cũng được mở ra. Ngày 26/9, Trung ương đã tổ chức sớm hơn mọi năm Hội nghị Bộ Chính trị với chủ đề công tác kinh tế, phân tích, nghiên cứu tình hình kinh tế hiện nay, triển khai công tác kinh tế bước tiếp theo. Hội nghị nhấn mạnh, phải tăng cường điều tiết ngược chu kỳ chính sách tài khóa, tiền tệ, đảm bảo chi tiêu tài chính cần thiết, làm tốt công tác “bảo đảm ba thứ” cơ sở. Xét về việc triển khai chính sách cụ thể, một số biện pháp liên quan đến chính sách tiền tệ về cơ bản đã được công bố, việc điều chỉnh giảm LPR và sắp xếp các chi tiết cụ thể về điều chỉnh giảm lãi suất cho vay mua nhà cũng đã được công bố. Trong lĩnh vực bất động sản, hội nghị nhấn mạnh “phải thúc đẩy thị trường bất động sản ngừng giảm và ổn định trở lại”, tín hiệu rất rõ ràng. Hội nghị đề ra phấn đấu thúc đẩy thị trường vốn, việc nhấn mạnh thị trường vốn được nâng cao hơn nữa. Hội nghị đề xuất phát hành và sử dụng tốt trái phiếu kho bạc đặc biệt siêu dài hạn và trái phiếu đặc biệt của chính quyền địa phương, phát huy tốt hơn vai trò dẫn dắt đầu tư của chính phủ, sức mạnh chính sách tài khóa cả năm dự kiến sẽ được nâng cao.

Tóm lại, trong bối cảnh nước ngoài bắt đầu chu kỳ cắt giảm lãi suất và các chính sách tiền tệ và tài khóa thuận lợi trong nước được ban hành dày đặc, các yếu tố thuận lợi vĩ mô trong và ngoài nước cộng hưởng, kỳ vọng thị trường xuất hiện chuyển biến, thúc đẩy tâm lý thị trường hàng hóa tăng mạnh, dẫn dắt giá các mặt hàng kim loại đen hồi phục tăng sau khi giảm xuống mức thấp. Việc đẩy nhanh triển khai các chính sách tài khóa tăng thêm trong năm sẽ tiếp tục thúc đẩy tâm lý thị trường kim loại đen, nhưng việc kéo nhu cầu thép thực tế phục hồi…

2.Phân tích nhu cầu thép thô: Sự khác biệt về cơ cấu , khó đạt được mức tăng trưởng đáng kể.

I. Bất động sản: Chính sách ưu đãi được ban hành thường xuyên , nhưng khó thay đổi cả chu kỳ BĐS.

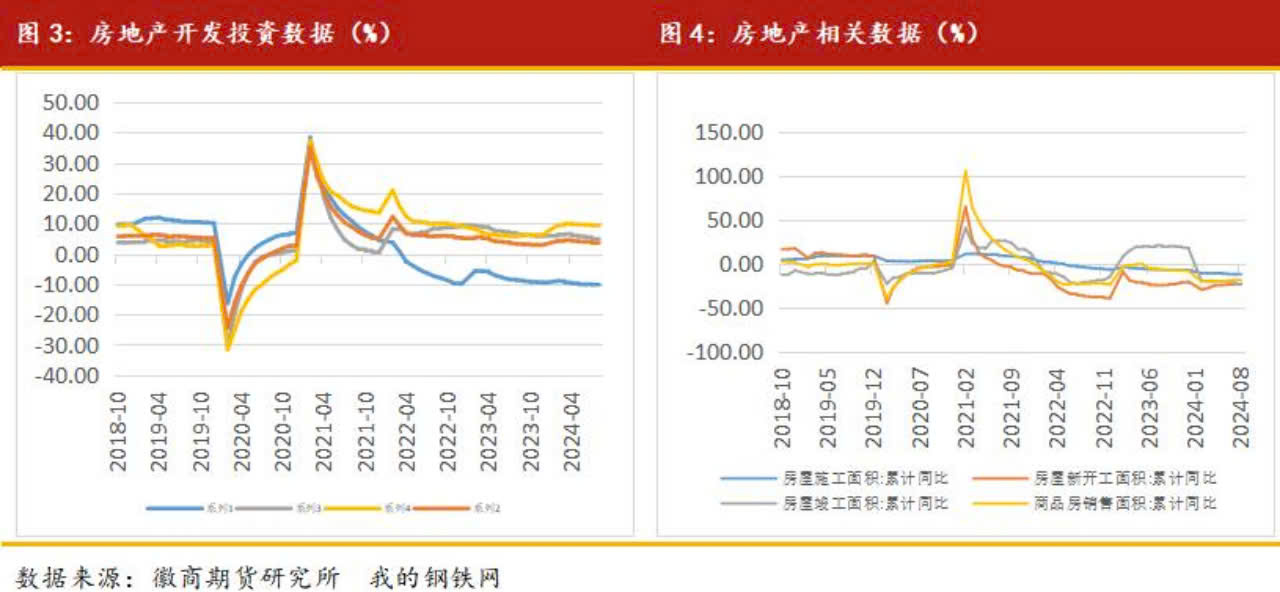

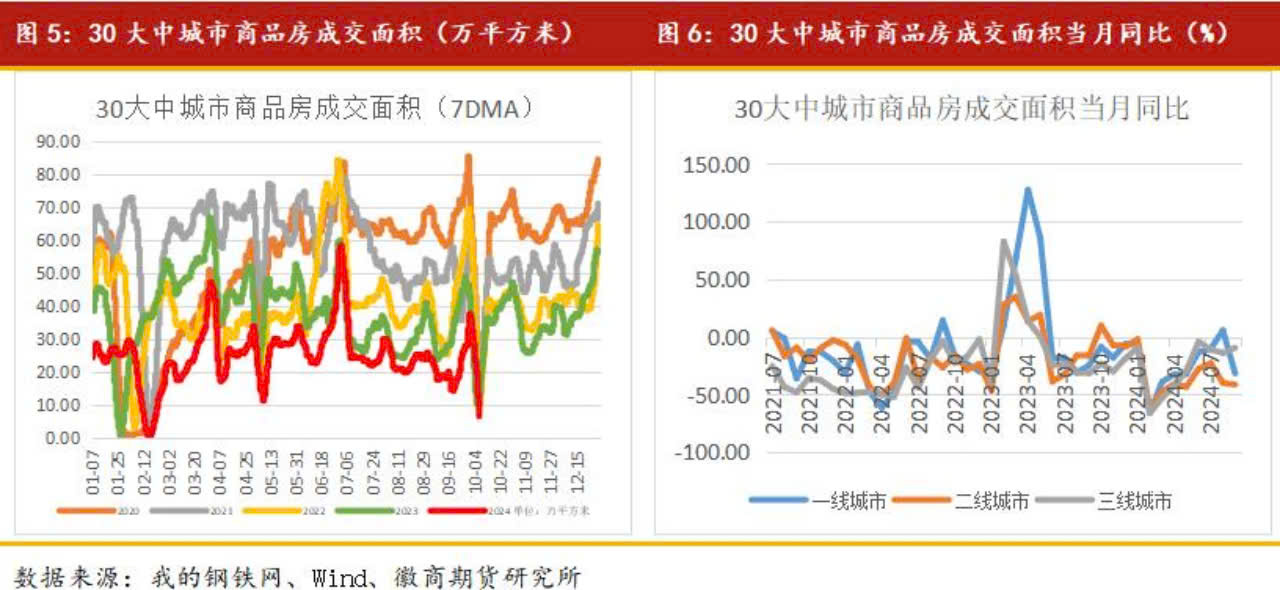

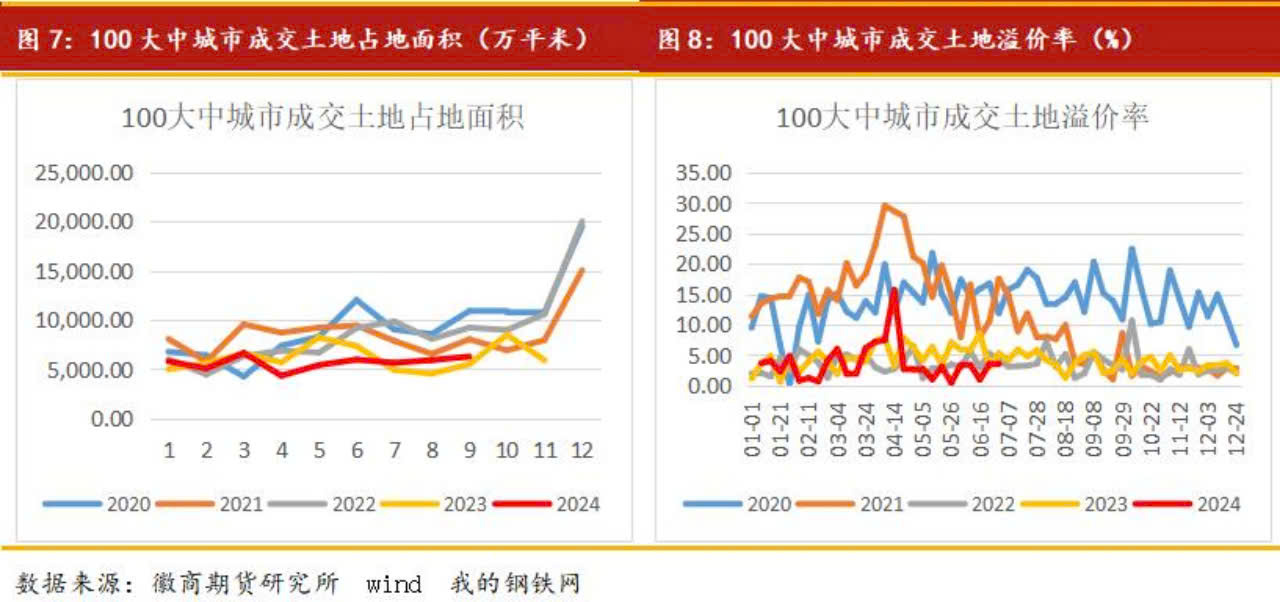

Năm 2024, thị trường bất động sản tiếp tục điều chỉnh. Từ dữ liệu đầu tư, bán hàng, khởi công, thi công, hoàn thành của thị trường bất động sản từ tháng 1 đến tháng 8, có thể thấy thị trường vẫn đang trong tình trạng tăng trưởng âm sâu. Vòng phản hồi tiêu cực từ thu hồi vốn bán hàng đến đầu tư lấy đất rồi đến khởi công vẫn chưa kết thúc. Mặc dù kể từ đầu năm, các chính sách hỗ trợ liên tục được ban hành, nhưng vẫn chưa có tác dụng thúc đẩy, thị trường nhà ở vẫn ảm đạm. Theo số liệu biến động giá bán nhà ở thương mại tháng 8 do Cục Thống kê Quốc gia công bố, giá cả của cả nhà mới và nhà cũ tại 70 thành phố lớn đều giảm so với tháng trước, và xu hướng giảm đang mở rộng. Xét về diện tích khởi công nhà ở mới, đã giảm xuống mức trước năm 2006, diện tích bán nhà giảm xuống mức khoảng năm 2014.

Gần đây, các chính sách hỗ trợ bất động sản trong nước liên tục được ban hành. Về phía cầu, việc giảm lãi suất cho vay mua nhà hiện hữu, giảm tỷ lệ trả trước cho căn nhà thứ hai, v.v. nhằm thúc đẩy bán hàng. Về phía cung, Ngân hàng Trung ương tăng tỷ lệ tái cho vay nhà ở bảo đảm, hỗ trợ doanh nghiệp nhà nước mua lại nhà ở tồn kho để giảm lượng hàng tồn kho trên thị trường. Những chính sách này ở một mức độ nhất định có lợi cho việc giảm bớt gánh nặng mua nhà của người dân, cải thiện áp lực tài chính của doanh nghiệp bất động sản, nhưng tác dụng trực tiếp thúc đẩy bán nhà và thúc đẩy đầu tư khởi công mới có thể hạn chế. Từ kinh nghiệm của chính sách tương tự vào năm ngoái, ngay cả khi lãi suất cho vay mua nhà hiện hữu giảm xuống, người dân vẫn ít chủ động vay vốn mua nhà; sau khi lãi suất cho vay mua nhà hiện hữu giảm xuống vào năm ngoái, người dân lại có xu hướng trả nợ trước hạn nhiều hơn. Ngoài ra, trong cuộc họp Bộ Chính trị gần đây, đã đề xuất kiểm soát chặt chẽ việc tăng thêm nhà ở thương mại, nhằm mục đích giảm bớt mâu thuẫn cung cầu trên thị trường bất động sản từ góc độ cung. Kiểm soát chặt chẽ việc tăng thêm có thể giúp giảm cung, đẩy nhanh quá trình thanh lý bất động sản, tương ứng sẽ làm giảm diện tích khởi công mới liên quan, từ đó làm giảm sự gia tăng nhu cầu sử dụng thép trong khâu này. Nhìn chung, thị trường bất động sản vẫn đang trong chu kỳ điều chỉnh, hiện tại vẫn là yếu tố kìm hãm lớn nhất đối với nhu cầu thép thô.

Nguồn dữ liệu : Viện nghiên cứu tương lai Huishang

Nguồn dữ liệu : Viện nghiên cứu tương lai HuishangII. Cơ sở hạ tầng: Kỳ vọng tiếp tục được điều chỉnh, vấn đề then chốt vẫn còn.

Đầu tư cơ sở hạ tầng tiếp tục giảm tốc, nhịp độ có sự chậm trễ.

Do nhiều yếu tố tác động, tốc độ tăng trưởng đầu tư cơ sở hạ tầng, quy mô cơ sở hạ tầng và hiệu quả chuyển đổi sang khối lượng công việc thực tế trong năm nay đều thấp hơn dự kiến. Kể từ đầu năm, thu ngân sách chung thấp hơn dự kiến, điều chỉnh thị trường đất đai đã kéo theo thu nhập quỹ chính phủ, việc chính quyền địa phương xử lý nợ cũng chiếm dụng không gian mở rộng tài khóa, khiến áp lực cân bằng thu chi tài chính tăng lên rõ rệt. Do đó, các dự án cơ sở hạ tầng mới trong năm khởi công ít, nguồn vốn đến không đủ, đây cũng là một trong những nguyên nhân quan trọng khiến nhu cầu vật liệu xây dựng trong năm nay kém hơn kỳ vọng.

Tuy nhiên, quy mô trái phiếu đặc biệt mới tăng mạnh trong tháng 8, tháng 9, tổng lượng phát hành hàng tháng lần lượt là 796,5 tỷ và 10.279 tỷ NDT, quy mô phát hành trong tháng 9 chỉ đứng sau tháng 6 năm 2022 trong lịch sử phát hành trái phiếu đặc biệt địa phương. Điều này có thể liên quan đến việc triển khai “đẩy nhanh tiến độ phát hành và sử dụng trái phiếu đặc biệt” được nêu ra trong cuộc họp Bộ Chính trị Trung ương vào cuối tháng 7, chính quyền địa phương đang từng bước thực hiện chính sách tài khóa tích cực.

Về triển vọng tương lai

Với việc dần dần phát hành trái phiếu quốc gia siêu dài hạn và trái phiếu đặc biệt địa phương, tốc độ tăng trưởng hàng tháng của cơ sở hạ tầng dự kiến sẽ ổn định. Về trái phiếu quốc gia siêu dài hạn, theo kế hoạch phát hành trái phiếu quốc gia siêu dài hạn năm 2024 của Bộ Tài chính, đợt này sẽ sắp xếp 1 nghìn tỷ NDT trái phiếu quốc gia siêu dài hạn; ngày 25 tháng 7, cuộc họp báo chuyên đề của Ủy ban Cải cách và Phát triển Quốc gia đã chỉ ra rằng sẽ sắp xếp khoảng 300 tỷ NDT vốn trái phiếu quốc gia siêu dài hạn để tăng cường hỗ trợ đổi mới thiết bị quy mô lớn và đổi cũ lấy mới hàng tiêu dùng; ngày 23 tháng 9, Ủy ban Cải cách và Phát triển Quốc gia đã tổ chức họp báo chuyên đề về chính sách “hai mới”, chỉ ra rằng vốn trái phiếu quốc gia đã được phân bổ toàn diện, chính sách hỗ trợ đã được khởi động toàn diện. Về trái phiếu đặc biệt, tính đến ngày 30 tháng 9, lượng phát hành trái phiếu đặc biệt mới của địa phương trong năm nay là 3,60 nghìn tỷ NDT, chiếm 92% kế hoạch phát hành cả năm được đề ra tại Kỳ họp lưỡng hội đầu năm, trong đó trái phiếu đặc biệt mới tăng mạnh trong tháng 9. Với việc vốn trái phiếu đặc biệt dần dần được triển khai và chất lượng dự án đầu tư được nâng cao, khối lượng công việc thực tế dự kiến sẽ được cải thiện dần dần.

III. Sản xuất công nghiệp: Trở thành chỗ dựa chính và duy trì khả năng phục hồi.

Tốc độ tăng trưởng đầu tư sản xuất công nghiệp ổn định và có tiến bộ, nhưng gần đây tốc độ tăng trưởng cao có dấu hiệu chững lại. Trong giai đoạn từ tháng 1 đến tháng 8 năm nay, đầu tư tài sản cố định toàn quốc (không bao gồm hộ nông dân) tăng 3,4% so với cùng kỳ năm ngoái. Theo lĩnh vực, đầu tư cơ sở hạ tầng tăng 4,4%, đầu tư sản xuất công nghiệp tăng 9,1%, đầu tư phát triển bất động sản giảm 10,2%. Trong ba lĩnh vực đầu tư tài sản cố định chính, chỉ có đầu tư sản xuất công nghiệp duy trì tăng trưởng tốc độ cao, trở thành trụ cột chính của đầu tư. Nguyên nhân cốt lõi là trong bối cảnh chủ đề phát triển kinh tế chất lượng cao, chính sách công nghiệp hỗ trợ cho việc chuyển đổi và nâng cấp của ngành sản xuất. Nguyên nhân chính khiến tốc độ tăng trưởng chậm lại là do ảnh hưởng của nền tảng cao và sự kìm hãm của các ngành ở giữa và hạ nguồn. Tốc độ tăng trưởng đầu tư sản xuất công nghiệp thượng nguồn chỉ chậm lại một chút, tốc độ tăng trưởng đầu tư sản xuất thiết bị ở trung nguồn thể hiện sự phân hóa, tốc độ tăng trưởng đầu tư sản xuất hàng tiêu dùng ở hạ nguồn hầu hết đều chậm lại, mức độ chậm lại ở trung và hạ nguồn lớn hơn.

Về triển vọng, tốc độ tăng trưởng đầu tư sản xuất công nghiệp dự kiến sẽ duy trì ổn định. Việc đẩy nhanh bố trí và nuôi dưỡng năng lực sản xuất mới, chất lượng cao và các chính sách cập nhật thiết bị quy mô lớn sẽ hỗ trợ mạnh mẽ cho đầu tư sản xuất công nghiệp. Đồng thời, việc hạ lãi suất ở nước ngoài thúc đẩy chu kỳ bổ sung hàng tồn kho cũng có lợi cho sự phục hồi và phát triển của ngành sản xuất.

IV. Xuất khẩu: Duy trì ở mức cao, cần chú ý rủi ro chính sách thương mại

Xuất khẩu thép tiếp tục tăng trưởng với tốc độ cao so với năm ngoái. Trong giai đoạn từ tháng 1 đến tháng 8 năm 2024, Trung Quốc đã xuất khẩu tổng cộng 70,72 triệu tấn thép, tăng 11,25 triệu tấn so với năm ngoái, tốc độ tăng trưởng hàng năm là 19%, tỷ trọng xuất khẩu đang dần tăng lên, cung cấp động lực tăng trưởng chính cho nhu cầu thép. Vào tháng 6, thị trường đã điều chỉnh kỳ vọng xuất khẩu do việc kiểm tra chặt chẽ đơn đặt hàng xuất khẩu và điều chỉnh chính sách chống bán phá giá ở nước ngoài, nhưng tình hình nhận đơn đặt hàng xuất khẩu trong tháng 8 và tháng 9 cho thấy sự phục hồi. Mặc dù nhu cầu thép của thị trường toàn cầu không được cải thiện đáng kể, nhưng do lợi thế về giá cả, thép của Trung Quốc trong những năm gần đây đã có khả năng cạnh tranh xuất khẩu tương đối mạnh.

Về triển vọng, nhu cầu thép ở Đông Nam Á bước vào mùa cao điểm trong quý IV, và lợi thế về giá xuất khẩu thép của Trung Quốc vẫn còn, tạo thành hỗ trợ tích cực cho xuất khẩu thép của Trung Quốc. Tuy nhiên, cũng cần lưu ý rằng kể từ đầu năm nay, xung đột thương mại thép gia tăng, chủ nghĩa bảo hộ thương mại trở nên nghiêm trọng hơn, cùng với việc đồng Nhân dân tệ tăng giá, có thể sẽ kìm hãm xuất khẩu thép của Trung Quốc trong giai đoạn sau.

V.Thị trường thép cuộn cán nóng: Nguồn cung thu hẹp, nhu cầu yếu, giá giảm.

Giá cả: Tiếp tục giảm, vận tải đường thủy tăng.

Giá thép cuộn cán nóng tiếp tục giảm trong tháng 9. Tính đến ngày 01/09, giá thép cuộn cán nóng trung bình toàn quốc là 3.910 NDT/tấn, giảm 33 NDT/tấn so với cuối tháng 8, giảm 9,6% so với cùng kỳ năm ngoái. Giá thép cuộn cán nóng tại Thượng Hải là 3.845 NDT/tấn, giảm 7 NDT/tấn so với cuối tháng 8, giảm 10,1% so với cùng kỳ năm ngoái.

Cước vận tải đường thủy tăng trở lại. Do ảnh hưởng của việc xả lũ ở nhiều nơi, một số tuyến đường thủy nội địa bị đóng cửa, dẫn đến việc vận chuyển thép bị hạn chế. Tuy nhiên, do nhu cầu yếu, thị trường vận tải đường bộ nhìn chung vẫn trầm lắng.

Nhu cầu: Yếu, tâm lý thị trường bi quan.

Tháng 9 là mùa cao điểm tiêu thụ thép truyền thống, tuy nhiên, nhu cầu thị trường thép nói chung vẫn yếu. Do ảnh hưởng của việc siết chặt chính sách bất động sản, thị trường bất động sản vẫn đang trong giai đoạn điều chỉnh, giá nhà ở giảm, tâm lý thị trường bi quan, điều này có tác động tiêu cực đến nhu cầu thép.

Nguồn cung: Lợi nhuận được cải thiện, các nhà máy thép dần dần khôi phục sản xuất.

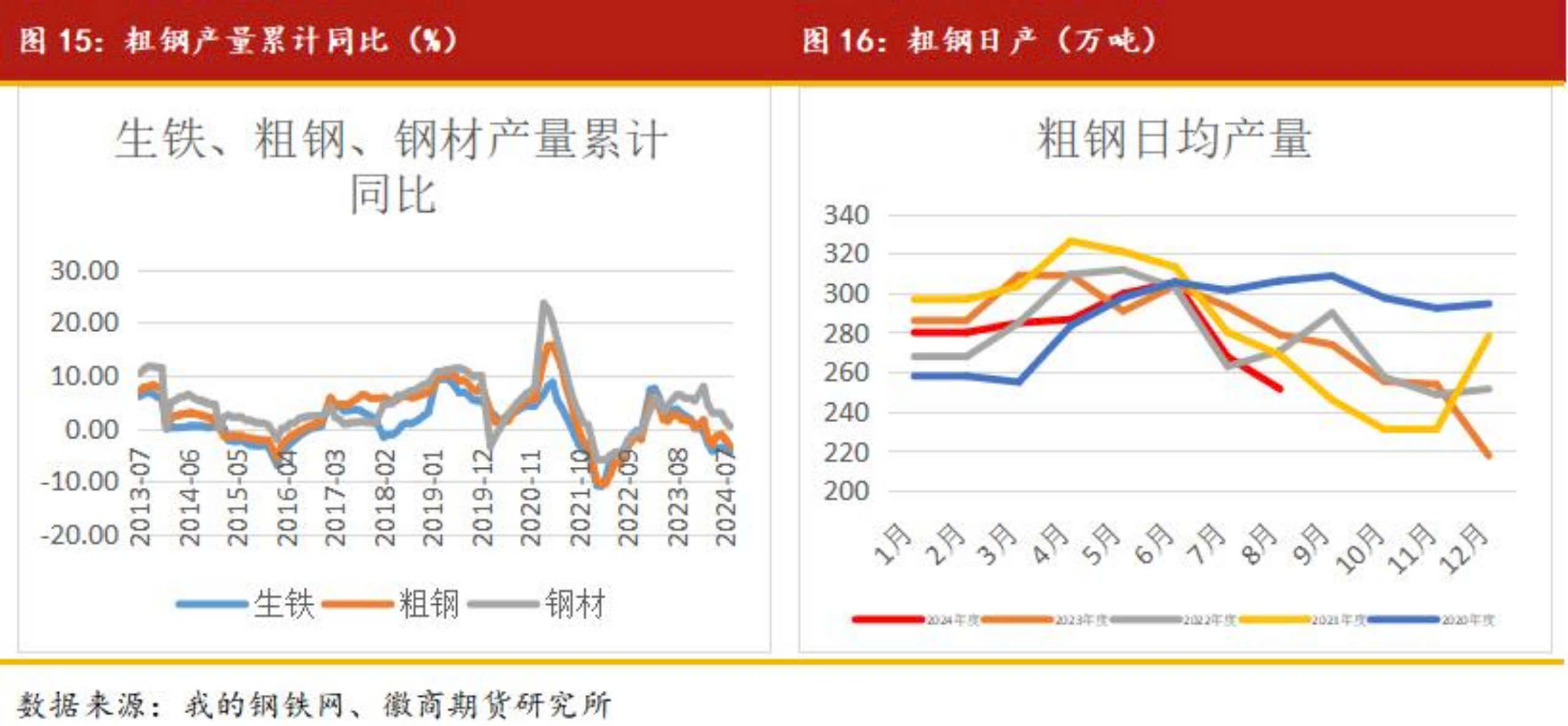

Sau khi nguồn cung tiếp tục thu hẹp, tình hình lợi nhuận đã được cải thiện, hiện đang bước vào giai đoạn khôi phục sản xuất ôn hòa. Sản xuất thép thô đã trải qua quá trình giảm sản lượng rồi đến tăng sản lượng. Theo số liệu, từ tháng 1 đến tháng 8 năm 2024, sản lượng thép thô của Trung Quốc là 691,41 triệu tấn, giảm 3,3% so với cùng kỳ năm ngoái. Trong đó, sản lượng thép thô tháng 6 là 91,61 triệu tấn, tăng 0,2% so với cùng kỳ năm ngoái, đến tháng 7, sản lượng thép thô là 82,94 triệu tấn, giảm 9,0% so với cùng kỳ năm ngoái, sản lượng thép thô tháng 8 là 77,92 triệu tấn, giảm 10,4% so với cùng kỳ năm ngoái. Có thể thấy, mức giảm sản lượng thép thô tiếp tục mở rộng. Nguyên nhân chính là do sản lượng thép thô trong tháng 7 và tháng 8 tiếp tục giảm. Từ tháng 9, các nhà máy thép đã khôi phục sản xuất ở mức thấp. Số liệu sản lượng gang lỏng hàng ngày trung bình của 247 nhà máy thép thuộc Hiệp hội Thép Trung Quốc đã tăng chậm từ mức thấp 2,2 triệu tấn. Nguyên nhân chính là do sau khi bước vào mùa cao điểm tiêu thụ, chi phí của các nhà máy thép giảm dẫn đến lợi nhuận tăng, tình hình lợi nhuận được cải thiện, động lực tăng sản lượng của các nhà máy thép tăng lên, tuy nhiên, hiện tại, lực lượng khôi phục sản xuất không lớn, nhu cầu đầu cuối cải thiện hạn chế, các nhà máy thép thận trọng trong việc tăng sản lượng. Về triển vọng, do nhu cầu đầu cuối khó có thể cải thiện đáng kể, điều này hạn chế không gian tăng sản lượng của các nhà máy thép, dự kiến nguồn cung sẽ duy trì ở mức thấp trong giai đoạn này, đồng thời sẽ tăng sản lượng một chút do ảnh hưởng của sự thay đổi lợi nhuận hoặc kỳ vọng.

Nguồn dữ liệu : Viện nghiên cứu tương lai Huishang.

IV. Quan điểm và tóm tắt

Đối với thị trường thép trong quý IV năm 2024, sẽ phải đối mặt với cục diện kỳ vọng vĩ mô được cải thiện và thực tế ngành yếu kém. Thứ nhất, về mặt vĩ mô, sự cộng hưởng của các yếu tố vĩ mô tích cực trong và ngoài nước mang lại lợi ích cho các tài sản hàng hóa, tâm lý thị trường nhìn chung được cải thiện. Cục Dự trữ Liên bang Mỹ bắt đầu chu kỳ giảm lãi suất, thúc đẩy các ngân hàng trung ương các nước trên thế giới đồng loạt giảm lãi suất, từ đó thúc đẩy hoạt động kinh tế, đồng thời cũng thúc đẩy Trung Quốc mở ra không gian giảm lãi suất. Trong nước, chính sách nới lỏng tiền tệ và chính sách tài khóa tích cực cùng nhau thúc đẩy mạnh mẽ sự phát triển kinh tế. Về mặt ngành, do quý III các nhà máy thép giảm sản lượng nhiều, cộng với việc gần đây bước vào mùa cao điểm nhu cầu, đã giảm bớt áp lực tồn kho thép, ngành xuất hiện sự cải thiện mang tính giai đoạn. Như vậy, dưới sự thúc đẩy của vĩ mô tích cực cộng với sự cải thiện mang tính giai đoạn của ngành, giá thép thành phẩm vẫn có động lực phục hồi nhất định. Tuy nhiên, trong bối cảnh ngành bất động sản vẫn đang trong chu kỳ tạo đáy, xu hướng giảm giá thép cũng khó thay đổi. Mặc dù cơ sở hạ tầng được hỗ trợ thêm vốn từ chính sách tài khóa, nhưng tác dụng hỗ trợ nhu cầu thép đã suy yếu, nhu cầu thép của ngành sản xuất và xuất khẩu nhìn chung tiếp tục yếu. Do đó, tình hình nhu cầu khó có thể vượt kỳ vọng, về trung và dài hạn,格局 cung cầu thép dư cung vẫn không thay đổi, điều này hạn chế mức tăng giá thép. Tháng 10 sẽ bước vào giai đoạn nhu cầu cao điểm “tháng 10 vàng”, tình hình nhu cầu thực tế vẫn cần được xác nhận; trong thời gian dự trữ mùa đông, do tâm lý thương nhân kém, nhu cầu cũng tồn tại một số bất ổn. Nếu nhu cầu không đạt như kỳ vọng, sẽ mang đến cơ hội giao dịch bán ra khi giá tăng.

Rủi ro:

Rủi ro tăng giá nằm ở chỗ chính sách tài khóa phát huy tác dụng vượt kỳ vọng dẫn đến nhu cầu phục hồi vượt kỳ vọng, rủi ro giảm giá nằm ở chỗ nguồn cung nguyên liệu đầu vào dư cung cộng với việc các nhà máy thép giảm sản lượng mang lại phản hồi tiêu cực.

Bài viết được tổng hợp và phân tích của Công ty Thép Trung Tín Kim. Mọi hành vi sử dụng thông tin của bài viết phải có sự đồng ý và trích dẫn từ nguồn : trungtinkimsteel.com

THÉP TRUNG TÍN KIM KÍNH CHÚC KHÁCH HÀNG LUÔN VUI VẺ !

Biên soạn : Vy Tiến Toàn -CEO Trungtinkimsteel