Bảng 1: Chỉ số PMI ngành sản xuất toàn cầu tháng 10

Nội dung:

Chỉ số PMI ngành sản xuất tháng 10 là 50.1%, tăng 0.3 điểm phần trăm so với tháng trước. Xét theo quy luật mùa vụ, chỉ số PMI ngành sản xuất tháng 10 chủ yếu có xu hướng giảm. Sự phục hồi trái mùa này cho thấy rằng với việc một loạt các chính sách tăng trưởng đang được triển khai mạnh mẽ và hiệu quả của các chính sách hiện có đang dần hiện rõ. Dữ liệu lần này có những đặc điểm sau:

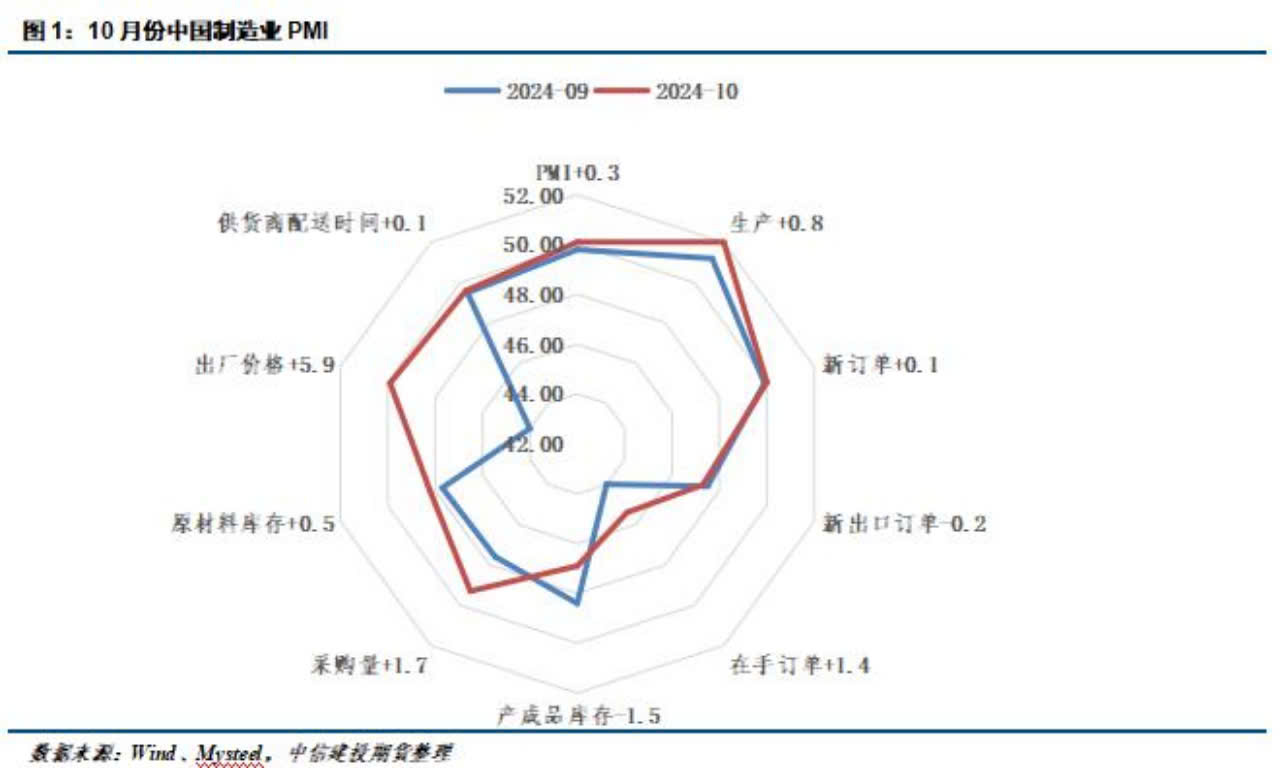

Biểu đồ 1: Chỉ số PMI Trung Quốc tháng 10

(Hình ảnh biểu đồ radar với các chỉ số: Chỉ số sản xuất, chỉ số đơn đặt hàng mới, chỉ số đơn đặt hàng tồn đọng, chỉ số nguyên vật liệu tồn kho, chỉ số việc làm, chỉ số thời gian giao hàng của nhà cung cấp, chỉ số sản xuất kinh doanh)

Nguồn: Wind, Mysteel

1.Cả sản xuất và nhu cầu đều được cải thiện so với tháng trước

Chỉ số sản xuất là 52%, tăng 0.8 điểm phần trăm so với tháng trước. Chỉ số đơn đặt hàng mới là 50%, tăng 0.1 điểm phần trăm so với tháng trước. Chỉ số đơn đặt hàng tồn đọng là 45.4%, tăng 1.4 điểm phần trăm so với tháng trước. Hiệu quả chính sách đang dần hiện rõ thúc đẩy nhu cầu trong nước phục hồi, hoạt động sản xuất của các doanh nghiệp sản xuất cũng tăng tốc theo. Tất nhiên, sản xuất vẫn mạnh hơn nhu cầu. Ngoài ra, các chỉ số phụ như giá xuất xưởng, hàng tồn kho nguyên liệu, khối lượng mua hàng, số lượng nhân viên và kỳ vọng hoạt động sản xuất kinh doanh đều tăng so với tháng trước, cho thấy nhu cầu bổ sung nguyên liệu có thể tăng lên. Nguyên liệu ở đây không phải là quặng sắt, than cốc, mà là thép, kim loại màu và các nguyên liệu sản xuất khác.

2. Từ góc độ ngành nghề, sự cải thiện của các chỉ số thể hiện rõ nhất ở các ngành nguyên liệu thô

Điều này có liên quan đến việc đẩy nhanh tiến độ xây dựng cơ sở hạ tầng, đổi mới thiết bị quy mô lớn, và thay thế các sản phẩm tiêu dùng cũ, khiến cho các ngành liên quan đến những yếu tố này có xu hướng phát triển mạnh mẽ. Chỉ số PMI ngành nguyên liệu thô tháng 10 tăng 2.7 điểm phần trăm lên 49.3. Chỉ số PMI của ngành hàng tiêu dùng, ngành sản xuất thiết bị và ngành công nghệ cao lần lượt giảm 1.6/0.7/2.9 điểm phần trăm xuống 49.5/51.3/50.1.

Biểu đồ 2: Chỉ số PMI các ngành nhỏ của Trung Quốc tháng 10

(Hình ảnh biểu đồ đường với các chỉ số: – Chỉ số PMI ngành nguyên liệu thô; – Chỉ số PMI ngành sản xuất thiết bị; – Chỉ số PMI ngành hàng tiêu dùng; – Chỉ số PMI ngành công nghệ cao)

Chỉ số PMI tháng 10 cho thấy sự phục hồi của sản xuất và nhu cầu trong ngành sản xuất không đồng đều, khoảng cách giữa sản xuất và đơn đặt hàng mới mở rộng lên 2 điểm phần trăm; nhu cầu bên ngoài toàn cầu chịu áp lực, chỉ số đơn đặt hàng xuất khẩu mới giảm 0.2 điểm phần trăm xuống 47.3%, giảm tháng thứ hai liên tiếp. Tăng trưởng kinh tế vẫn cần nhiều kích thích và hỗ trợ hơn nữa. Ngoài ra, các chính sách ổn định tăng trưởng có lợi hơn cho các doanh nghiệp vừa và lớn, các doanh nghiệp nhỏ vẫn chưa được hưởng lợi rõ ràng. Chỉ số PMI của các doanh nghiệp lớn là 51.5%, tăng 0.9 điểm phần trăm so với tháng trước; Chỉ số PMI của các doanh nghiệp vừa là 49.4%, tăng 0.2 điểm phần trăm so với tháng trước; Chỉ số PMI của các doanh nghiệp nhỏ là 47.5%, giảm 1.0 điểm phần trăm so với tháng trước.

Tóm lại, sự phục hồi của PMI ngành sản xuất trong tháng 10 phản ánh sự cải thiện của nền tảng kinh tế, đối với thị trường thép, dự báo nhu cầu yếu trong tương lai có thể được điều chỉnh một chút. Tuy nhiên, sự ổn định của nhu cầu vẫn cần được xác nhận thêm, và ý định bổ sung kho dự trữ của doanh nghiệp vẫn cần được tăng cường. Lợi nhuận của các doanh nghiệp công nghiệp trên quy mô chỉ định trong tháng 9 giảm 27.1% so với cùng kỳ năm ngoái, và lợi nhuận lũy kế giảm 3.5% so với cùng kỳ năm ngoái, chuyển sang âm một lần nữa. Mức lợi nhuận cho thấy tình trạng cung vượt cầu chưa được cải thiện đáng kể. Việc phục hồi liên tục của các nguyên tắc cơ bản kinh tế đòi hỏi phải giải phóng thêm hiệu quả của các chính sách ổn định tăng trưởng, để ngăn chặn sự phục hồi nhu cầu quá chậm và sự phục hồi nguồn cung quá nhanh một lần nữa.

3. Câu chuyện “kỳ vọng mạnh mẽ VS thực tế yếu kém” vẫn tiếp diễn

Đối với thị trường, trọng tâm giao dịch hiện tại tập trung vào kỳ vọng chính sách bổ sung. Nếu cuộc họp tuần này có những kỳ vọng rõ ràng về chính sách tài khóa bổ sung, thì sẽ dành nhiều không gian tưởng tượng hơn cho năm 2025. Nếu cuộc họp tuần này không có chính sách bổ sung, thì không cần phải thất vọng, hạn ngạch trái phiếu đặc biệt của địa phương trong năm nay gần hoàn thành, Bộ Tài chính cho biết có 2 nghìn tỷ nhân dân tệ vốn trái phiếu đặc biệt đang chờ được bố trí sử dụng, tiếp theo là theo dõi việc sử dụng hạn ngạch đã được công bố, tức là hiệu quả của các chính sách hiện có, tháng 10 đã có những cải thiện, không cần phải quá bi quan trong tương lai. Ngoài ra, sau tuần này, sẽ có nhiều cuộc họp quan trọng hơn trong tháng 12, thị trường có thể trì hoãn kỳ vọng chính sách đến tháng 12 hoặc thậm chí đến hai kỳ họp vào tháng 3 năm sau, khi đó câu chuyện “kỳ vọng mạnh mẽ và thực tế yếu kém” sẽ tiếp tục.

Về chiến lược, thép cây duy trì quan điểm dao động trong biên độ hẹp, mua thấp bán cao trong khoảng 3250-3500, với logic kinh doanh chênh lệch giá, có thể thực hiện kinh doanh chênh lệch giá 1-5, tức là bán hợp đồng tháng 01 mua hợp đồng tháng 05. Cơ bản thép cuộn cán nóng tạm thời không có mâu thuẫn lớn, có thể tiếp tục thực hiện chiến lược kinh doanh chênh lệch giá giữa các loại hàng hóa, dao động trong khoảng 100-200RMB

Các yếu tố không chắc chắn: Nhịp độ sản xuất của các nhà máy thép, cường độ chính sách trong nước.

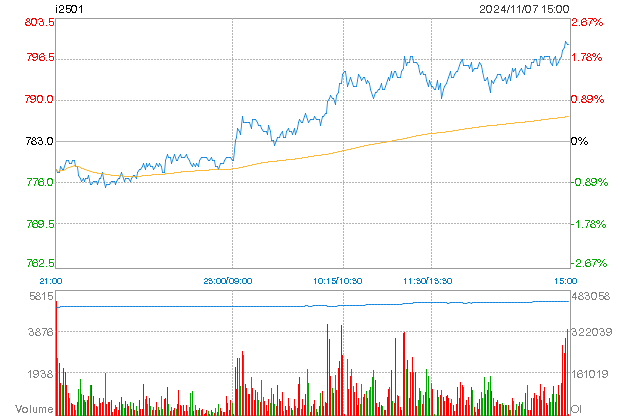

Tóm tắt thị trường thép Trung Quốc ngày 7/11:

Tổng quan: Tâm lý thị trường khởi sắc nhờ kỳ vọng vào chính sách tài khóa mới, nhưng nhu cầu thép thực tế đang suy yếu.

Thị trường thép Trung Quốc trên thị trường Quặng sắt:

- Giá tăng 2,11% lên 799,5 NDT/tấn do kỳ vọng chính sách hỗ trợ.

- Nhu cầu thép giảm, sản lượng gang lỏng giảm lần đầu sau 8 tuần.

- Nguồn cung quặng sắt toàn cầu tăng, nhưng nhập khẩu của Trung Quốc giảm.

- Tồn kho quặng sắt tại cảng tăng.

- Giá quặng sắt dự báo biến động mạnh theo tin tức chính sách.

Thị trường thép Trung Quốc trên thị trường Than cốc – Than mỡ:

- Giá than cốc tăng nhẹ, than mỡ vẫn yếu.

- Nhu cầu đầu cơ suy yếu, nhu cầu thép giảm.

- Lợi nhuận nhà máy thép giảm, sản lượng gang lỏng giảm.

- Tồn kho than cốc tăng.

- Giá than cốc dự báo ổn định ngắn hạn.

- Giá than mỡ luyện cốc yếu, nguồn cung ổn định.

- Nhu cầu than mỡ giảm, tồn kho tăng.

Thị trường thép Trung Quốc trên thị trường Thép cuộn:

- Giá thép cuộn kỳ hạn phục hồi điều chỉnh.

- Giá thép thanh vằn và thép cuộn cán nóng tại Thượng Hải ổn định.

- Thị trường chịu ảnh hưởng bởi tâm lý và kỳ vọng chính sách.

- Nhu cầu thép giảm, tồn kho giảm.

- Sản lượng thép giảm, lợi nhuận nhà máy thép giảm.

- Cung cầu thép suy yếu, giá thép dự báo biến động.

Nhìn chung: Thị trường đang chờ đợi chính sách rõ ràng, các yếu tố cơ bản đang suy yếu, giá cả biến động theo tin tức và kỳ vọng.